Az új Polgári Törvénykönyv (Ptk.) két évvel ezelőtti hatályba lépése óta többek között a társaságok vezető tisztségviselőire vonatkozó felelősségi szabályok is megváltoztak. Különösen nagy visszhangot kapott a törvény 6:541-es szakasza. mely szerint a cégek vezető tisztségviselői harmadik személynek okozott kár esetén a céggel egyetemlegesen felelnek. Sok jogértelmezés szerint ezzel a szabállyal a vezető tisztségviselők felelőssége drasztikusan megnőtt. Nem csoda, hogy a változás nyomán jelentősen megugrott az érdeklődés a vezető tisztségviselők felelősségbiztosítása (D&O) iránt. A piaci folyamatokat a Független Biztosítási Alkuszok Magyarország Szövetsége (FBAMSZ) összegezte a piacvezető biztosítók és a tagságába tartozó közvetítők tapasztalatai alapján.

Az új Polgári Törvénykönyv (Ptk.) két évvel ezelőtti hatályba lépése óta többek között a társaságok vezető tisztségviselőire vonatkozó felelősségi szabályok is megváltoztak. Különösen nagy visszhangot kapott a törvény 6:541-es szakasza. mely szerint a cégek vezető tisztségviselői harmadik személynek okozott kár esetén a céggel egyetemlegesen felelnek. Sok jogértelmezés szerint ezzel a szabállyal a vezető tisztségviselők felelőssége drasztikusan megnőtt. Nem csoda, hogy a változás nyomán jelentősen megugrott az érdeklődés a vezető tisztségviselők felelősségbiztosítása (D&O) iránt. A piaci folyamatokat a Független Biztosítási Alkuszok Magyarország Szövetsége (FBAMSZ) összegezte a piacvezető biztosítók és a tagságába tartozó közvetítők tapasztalatai alapján.

Az új Polgári Törvénykönyv (Ptk.) két évvel ezelőtti hatályba lépése óta többek között a társaságok vezető tisztségviselőire vonatkozó felelősségi szabályok is megváltoztak. Különösen nagy visszhangot kapott a törvény 6:541-es szakasza. mely szerint a cégek vezető tisztségviselői harmadik személynek okozott kár esetén a céggel egyetemlegesen felelnek. Sok jogértelmezés szerint ezzel a szabállyal a vezető tisztségviselők felelőssége drasztikusan megnőtt. Nem csoda, hogy a változás nyomán jelentősen megugrott az érdeklődés a vezető tisztségviselők felelősségbiztosítása (D&O) iránt. A piaci folyamatokat a Független Biztosítási Alkuszok Magyarország Szövetsége (FBAMSZ) összegezte a piacvezető biztosítók és a tagságába tartozó közvetítők tapasztalatai alapján.

Az új Polgári Törvénykönyv (Ptk.) két évvel ezelőtti hatályba lépése óta többek között a társaságok vezető tisztségviselőire vonatkozó felelősségi szabályok is megváltoztak. Különösen nagy visszhangot kapott a törvény 6:541-es szakasza. mely szerint a cégek vezető tisztségviselői harmadik személynek okozott kár esetén a céggel egyetemlegesen felelnek. Sok jogértelmezés szerint ezzel a szabállyal a vezető tisztségviselők felelőssége drasztikusan megnőtt. Nem csoda, hogy a változás nyomán jelentősen megugrott az érdeklődés a vezető tisztségviselők felelősségbiztosítása (D&O) iránt. A piaci folyamatokat a Független Biztosítási Alkuszok Magyarország Szövetsége (FBAMSZ) összegezte a piacvezető biztosítók és a tagságába tartozó közvetítők tapasztalatai alapján.

A terület három piacvezető biztosítója (AIG, Allianz, Generali) együttesen a D&O biztosítások mintegy 95 százalékát kezeli. Tapasztalataikat 2014. március 15 óta hatályos új szabályozás hatásairól az alábbi szempontok alapján foglalhatjuk össze:

- Elsősorban a kkv-k pezsdítették a piacot – A vezető tisztségviselők felelősségbiztosítását korábban főként nagyobb, elsősorban multinacionális hátterű cégek kötötték a hazai piacon, jellemzően anyavállalati programbiztosítás keretein belül. A jelentős sajtónyilvánosságot kapó, és a közvetítők által is felkapott D&O 2014-ben vált szélesebb körben is ismertté a kis- és középvállalatok szélesebb körében. Az új Ptk. bevezetésének évében mintegy 3300 ilyen szerződést kötöttek, melyek átlagdíja a kisebb (jellemzően 10-25 millió forintos) limitek miatt 120-130 ezer forint körül alakult. 2015-ben az új kötések száma már csökkent, becslések szerint piaci szinten 1,5-2 ezer D&O szerződés született, és ez az érték tekinthető a következő években is egyfajta egyensúlyi szintnek.

- A díjszint nem csak a mérettől, hanem a tevékenységtől is függ – A biztosítás díjszintje alapvetően a kért kártérítési limit nagyságától, a társaság pénzügyi mutatóitól, illetve az adott tevékenység kockázati szintjétől függ. A magasabb díjszinttel járó tevékenységek jellemzően az alábbiak: bankok, biztosítók, pénzügyi közvetítők, könyvelők és könyvvizsgálók, illetve ügyvédi tevékenységet végzők.

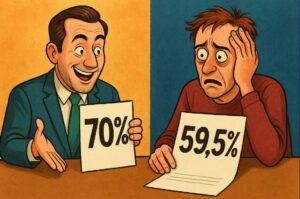

- Több biztosító lépett a piacra – A korábban két szereplő által uralt piaci szegmensben már hat biztosító termékei közül választhatnak a vállalati ügyfelek. Ez egyfajta árversenyt is eredményezett: a leggyakoribbnak számító, 150-500 ezer forint közötti éves díjú, jellemzően 100-200 millió forintos limittel rendelkező szerződések átlagdíja mintegy 20-30 százalékkal csökkent. A magasabb fedezetet (500 millió – 1 milliárd forint) kínáló, drágább termékek esetében nehéz pontos tendenciát kimutatni, mivel ezek esetében egyedi elbírálás nyomán, egyedi feltételekkel születnek meg a szerződések.

- Termékfejlesztés – A legnagyobb szereplők korábban is igyekeztek a legszélesebb fedezeteket nyújtani az ügyfeleknek. Mivel azonban 2014 előtt a D&O szerződések jellemzően egyedi feltételekkel köttettek meg, a Ptk. változása nyomán egymás után jelentek meg a standardizált termékek. A biztosítók jellemzően valamilyen kedvezményt is kapcsolnak a termékhez (tartamkedvezmény, együttkötési kedvezmény, stb.), emellett az anyavállalati támogatás is megmutatkozik esetükben, mivel a nyugat-európai tendenciák ismeretében a feltételek folyamatosan aktualizálódnak, pontosabbá válnak. A legnagyobb hazai biztosítók ma már több milliárdos kártérítési limitek vállalására is képesek.

A D&O biztosítások néhány fontos jellemzője

A vezető tisztségviselők felelősségbiztosítása főként a jelenlegi és jövőbeli igazgatókra, igazgatósági tagokra, illetve a felügyelő bizottság tagjaira terjed ki, azok kötelezettségmulasztása, hanyagsága, téves vagy félrevezető nyilatkozata, illetve munkáltatóként elkövetett jogsértése esetére egyaránt. Pótdíj ellenében visszamenőleges hatály is igényelhető, amennyiben utólag igazolható, hogy a szerződés pillanatában a káresemény nem volt még ismert. Hasonló módon van lehetőség utófedezet vásárlására is, amely a felelősségbiztosítás megszüntetése után is fizet meghatározott ideig, ha az utólag felbukkanó kárigény eredete a biztosított időszak alatt történt.

A D&O biztosítások ugyanakkor sosem terjedhetnek ki szakmai felelősségi károkra, illetve olyan esetekre, amikor a vezető tisztségviselő személyes haszonszerzése megállapítható, illetve az adott cselekmény bűncselekménynek, szándékos mulasztásnak vagy jogszabálysértésnek minősíthető.