2009 július 10-én sajtótájékoztatón ismertették a Magyar Nemzeti Bank Kiadványának az MNB szemlének a főbb cikkeit a szerzők. Az egyik legszínvonalasabb pénzügyi kiadvány ujabban ingyenesen de csakis elektronikus formában jelenik meg. (Cikkünk végén lévő linkről letölthető)

2009 július 10-én sajtótájékoztatón ismertették a Magyar Nemzeti Bank Kiadványának az MNB szemlének a főbb cikkeit a szerzők. Az egyik legszínvonalasabb pénzügyi kiadvány ujabban ingyenesen de csakis elektronikus formában jelenik meg. (Cikkünk végén lévő linkről letölthető)

2009 július 10-én sajtótájékoztatón ismertették a Magyar Nemzeti Bank Kiadványának az MNB szemlének a főbb cikkeit a szerzők. Az egyik legszínvonalasabb pénzügyi kiadvány ujabban ingyenesen de csakis elektronikus formában jelenik meg. (Cikkünk végén lévő linkről letölthető)

A Magyar Nemzeti Bank számára fontos feladat, hogy az érdeklődők széles köréhez jussanak el azok a jegybanki elemzések, amelyek különböző időszerű, közérdeklődésre számot tartó gazdasági és pénzügyi folyamatokkal foglalkoznak. Most jelent meg az MNB-szemle negyedik évfolyamának második száma, amely öt cikket tartalmaz. A magyar gazdaság és a jegybanki munka aktuális témái közül a bankok működési kockázati tőkekövetelményét, az 1 és 2 forintos érmék kivonását és az árak 5 forintra történő kerekítését, hazai export vállalatmérettel és külföldi tulajdonnal való kapcsolatát, a kamatvárakozások piaci hozamokból történő számszerűsítésének aktuális kihívásait és a magyar szuverén hitelkockázat alakulását tárgyalja egy-egy cikk.

Homolya Dániel a hazai bankrendszerben 2008. január 1-jével bevezetett, az Európai Unióban általánosan alkalmazott, a Bázel II irányelvekhez igazodó tőke-megfelelési szabályozás egyik újdonságát, a működési kockázat elkülönített kezelését elemzi. A hitelintézeteknek lehetősége van egyszerűbb, jövedelemindikátoron alapuló, illetve fejlettebb, valódi kockázatmérésen alapuló megközelítés alkalmazására. Az elmúlt egyéves időszak alapján a hazai bankrendszer működési kockázati tőkekövetelménye a teljes tőkekövetelményhez mérten jelentős. A tőkekövetelményhez képest a jelentett, realizált veszteségek kisebb nagyságrendűek, de a tőkekövetelmény a nem várt, extrém helyzetek esetében kell, hogy védelmet nyújtson, és egy évi megfigyelésből még nem lehet extrém értékekre következtetést levonni, így ez az eltérés teljesen megmagyarázható. Amennyiben az egyes intézmények módszerválasztását tekintjük, megállapítható, hogy mind külföldön, mind a hazai gyakorlatban, a nagyobb intézmények alkalmaznak fejlettebb módszereket. Ez egyrészt azzal magyarázható, hogy fejlettebb módszerek bevezetésének nagyobbak a fix költségei, amit egy nagyobb intézmény rövid távon könnyebben tud kigazdálkodni, másrészt a hasznokat is jobban ki tudják használni. Összességében a működési kockázatok tudatos kezelése, az arra vonatkozó fejlettebb módszerek alkalmazása a pénzügyi rendszer stabilitásához hozzájáruló tényező.

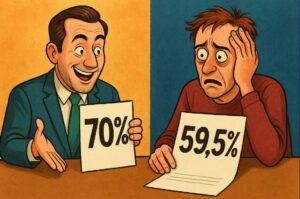

Leszkó Erika emlékeztet arra, hogy lassan másfél év telt el azóta, hogy az MNB 2008. március 1-jén bevonta a forgalomból az 1 és 2 forintos érméket, s ezzel egyidejűleg az 5-ös kerekítésről szóló szabály lépett életbe. Miközben szakmai szempontból teljesen világos volt, hogy a kerekítéssel egyszerűbbé válik a mindennapi élet a készpénzzel történő fizetések során, mégis sok aggodalom övezte a kerekítés bevezetését. A valóságban azonban a tények nem igazolták az előzetes félelmeket. A csak a fizetendő végösszegre vonatkozó, szimmetrikus irányú kerekítés miatt az 1 és 2 forintosok bevonásának nem volt inflációs hatása, az új kerekítési szabályok alkalmazása pedig nem jelentett különösebb nehézséget. A cikk a magyar és számos külföldi gyakorlat ismertetésén keresztül bemutatja a kerekítési szabályok bevezetésének motivációit, illetve gazdasági racionalitását. Mivel Magyarországon reményeink szerint néhány év múlva euróval fogunk fizetni, érdemes különös figyelmet szentelnünk az eurozónában kerekítési gyakorlatot folytató országok tapasztalatainak tanulmányozására. A dolog érdekessége, hogy matematikailag is igazolható, hogy az összegek véletlenszerűen de azonos arányban végződnek egy egy számra, igy a kerekítés globális főösszegén senki sem nyer vagy veszít.

Munkácsi Zsuzsa cikkében felteszi a kérdést, hogy kik exportálnak Magyarországon? Az Egyesült Államokban és Európa legtöbb országában az export döntő része kevés vállalat kezében koncentrálódik. Az APEH panel[1] adatai alapján a magyar ipari export vállalati méret szerinti koncentrációja jelentős, ráadásul a külföldi tulajdon szerinti exportkoncentráció még nagyobb mértékű, valamint mindkét koncentráció számottevően emelkedett az utóbbi években. Egyéb magyar nemzetgazdasági ágak (mezőgazdaság, építőipar, szolgáltatások) exportkoncentrációja az iparénál általában kisebb. A vállalati méretet és egyéb tényezőket (ágazat, régió stb.) adottságnak véve a külföldi tulajdon szerepe meghatározó az exportorientáció alakulásában, a teljesen hazai tulajdonban lévő vállalatokhoz képest a részben vagy teljesen külföldi tulajdonban lévő vállalatok exportorientáltabbak. Ugyanakkor nagymértékű bizonytalanság övezi a külföldi tulajdon exportorientációra gyakorolt hatásának időbeli változását. Kérdésünkre elmondta: Az APEH panel jelenlegi formájában nem alkalmas a rejtett tőke transzferek kimutatására. Ez multiknál jelentkezik, ahol a félkészterméket felül, az exportálandó készterméket meg alul árazzák. Így a vizsgált adatok a transzferárak asszimetrikusságából származó torzítást is tartalmazzák.

Pintér Klára ismerteti, hogy milyen eszközök állnak rendelkezésre az irányadó kamatra vonatkozó piaci várakozások feltérképezésére, és megvizsgálja, hogy a különböző piaci hozamok információtartalmában az elmúlt év pénzpiaci turbulenciái vezettek-e torzulásokhoz. Bemutatja, hogy Magyarországon az állampapírpiacon figyelhettük meg a legjelentősebb és leginkább tartós működési zavarokat. Ezért az állampa-pírpiaci hozamokból számított hozamgörbe a korábbinál nagyobb mértékű és jelentősen ingadozó kockázati prémiumot tükröz, ezért a korábbinál kevésbé alkalmas a piaci szereplők várakozásainak mérésére. A felmérésekben megjelenő elemzői várakozásokat az elmúlt időszakban jobban követték a bankközi hozamokra illesztett hozamgörbéből számított határidős hozamok. Azonban a bankközi piacok likviditása is érzékelhetően csökkent, és egyes eszközök áraiban torzítások jelentek meg. A BUBOR kamatok (Budapesti Bankközi Forint Kamatláb) 2008 végétől alkalmatlanná váltak a piaci várakozások mérésére, a jegyzések elvesztették korábbi rugalmasságukat, és a következő időszakra várt alapkamat helyett az aktuálishoz tapadnak. A BUBOR információtartalmának elveszése azt eredményezi, hogy a bankközi piaci eszközök hozamából becsült hozamgörbe pontosabb képet ad a várakozásokról, ha a BUBOR jegyzések adatait nem használjuk fel. Ugyanakkor a BUBOR-on alapuló határidős kamatláb megállapodások (FRA) továbbra is alkalmasak a piaci szereplők várakozásainak számszerűsítésére, azonban értelmezésükkor figyelembe kell venni a hitel- és likviditási kockázati prémium mellett a BUBOR által okozott torzítást. Ez alapján decembertől a különböző jövőbeli időpontokban induló FRA-k jegyzéseit úgy értelmezhetjük, hogy azok közvetlenül tükrözik az indulásukkor érvényes jegybanki kamatra vonatkozó várakozásokat.

Varga Lóránt bemutatja a CDS-ügyleteket: azok keretében az egyik fél átvállalja egy kötvény hitelkockázatát a másik féltől, vagyis a kötvény kibocsátójának csődje esetén kifizeti a kötvény névértékét a másik félnek, és ezért cserébe rendszeres díjat kap a másik féltől az ügylet futamideje alatt. A cikk ismerteti, hogy a magyar szuverén hitelkockázati felárra vonatkozó legpontosabb információkat a magyar CDS-ügyletek ára, a CDS-szpred elemzése útján nyerhetjük, mivel az elmúlt években a CDS-piac volt a magyar szuverén hitelkockázati felár meghatározódásának elsődleges piaca. A magyar állam által kibocsátott devizakötvényekhez kapcsolódó CDS-piac forgalma és fennálló állománya meghaladja a magyar devizakötvények másodpiaci forgalmát és fennálló állományát. A kockázatvállalási hajlandóság tavaly ősszel bekövetkezett, feltörekvő piacokat érintő jelentős csökkenése kiemelkedő mértékben érintette Magyarországot, 2008 októberében a magyar szuverén hitelkockázati felár szintje és relatív nemzetközi pozíciója is jelentősen romlott. A 2008. októberi kamatemelés és IMF-hitelmegállapodás nagymértékben hozzájárult a magyar befektetésekkel szembeni jelentős bizalomvesztés megállításához. A magyar szuverén CDS-szpred 2009. március-májusi számottevő csökkenése gyakorlatilag teljes mértékben a javuló nemzetközi kockázatvállalási hajlandóságra vezethető vissza.

Végezetül szeretnénk felhívni a figyelmet arra, hogy az MNB-szemle mind magyarul, mind angolul kizárólag elektronikus formában jelenik meg, ami összhangban van az MNB költség- és környezettudatos irányelveivel.

A kiadványban szereplő cikkek az alábbi linkekre kattintva egyenként is letölthetők.

|

Homolya Dániel: Működési kockázati tőkekövetelmény hazai bankrendszerre gyakorolt hatása |

|

Pintér Klára-Pulai György: Kamatvárakozások számszerűsítése piaci hozamokból: aktuális kérdések |

A teljes kiadvány az alábbi linkről letölthető:

[1] Az APEH által rendelkezésünkre bocsátott APEH panel,a magyarországi vállalatok adóbevallásaiból származó adatokat tartalmazza (az egyedi vállalati adatokat adatvédelmi okok miatt nem lehet beazonosítani).